Se dall’inizio degli anni ’90 i palazzi di nuova costruzione devono rispettare una serie di requisiti costruttivi che salvaguardano il risparmio energetico (e l’ambiente), non altrettanto si può dire per gli edifici costruiti nei decenni precedenti. Dall’entrata in vigore dell’ecobonus (la detrazione fiscale per l’efficientamento energetico, modificata nelle leggi di Bilancio degli ultimi anni), a molte costruzioni sono state rifatte le facciate, spesso anche per migliorarne l’isolamento termico.

A questo proposito ci scrive il lettore Luca M.: “Il mio condominio, un edificio del ’62 costruito – credo – senza nessun criterio di coibentazione) ha una facciata in più punti rovinata, fatto che non sembra preoccupare molto altri abitanti del palazzo. Vorrei proporre ai condomini dei lavori di manutenzione della facciata, ma mi domandavo se non fosse meglio proporre un intervento più radicale, magari di rifacimento della facciata o ancora di più di coibentazione. Per invogliare gli altri condomini, volevo essere sicuro di quali detrazioni fiscali siano previste, e fino a quando?”.

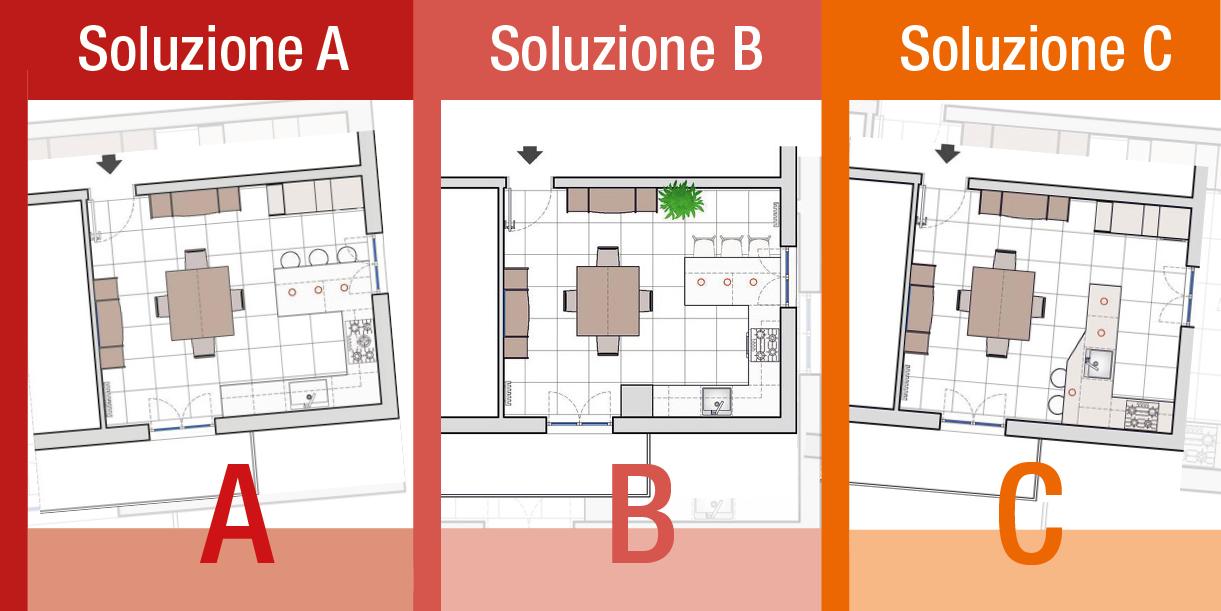

Un intervento di manutenzione può essere l’occasione per un intervento di rifacimento della facciata che comprenda anche la coibentazione. Fermo restando il rispetto del decoro e l’armonia estetica del contesto in cui un edificio è inserito, è possibile scegliere la nuova finitura senza particolari vincoli, ad eccezione che per i palazzi dei centri di interesse storico.

Per il rivestimento esterno degli edifici, esistono diverse soluzioni, alcune sempre più performanti da un punto di vista tecnico. A seconda del risultato che si desidera, si va dal legno naturale trattato a quello composito, dalla ceramica alla nuova generazione di cemento e alle nuovissime pitture con biossido di titanio, per arrivare alle superfici in metallo o al verde verticale. In caso si prevedesse poi anche un sistema per l’isolamento esterno dell’involucro, non si limiterebbe in nessun modo la scelta dell’estetica della facciata in quanto gli attuali sistemi a cappotto possono prevedere anche soluzioni estetiche prima impensabili.

Gli interventi godono poi di importanti benefici fiscali. Per la parte sulle detrazioni, passiamo la parola al nostro esperto Filippo Giuseppe Barone, avvocato.

Se si ha interesse a fare sì che vengano approntati nel proprio condominio interventi utili alla manutenzione dell’edificio, la proposta deve essere presentata in sede assembleare, perché possa essere accolta con le maggioranze previste dalla legge, che dipendono dalla tipologia di intervento deliberato.

Da un punto di vista tributario, è bene ricordare che la Legge Finanziaria 2018 ha prorogato sino al 31/12/2018 il termine per usufruire delle detrazioni fiscali sulle spese sostenute per le ristrutturazioni e le riqualificazioni energetiche degli immobili esistenti. Le agevolazioni delle spese sostenute, da ripartire in rate annuali di pari importo, entro un limite massimo di detrazione diverso a seconda degli interventi previsti, sono in ogni caso ammesse entro il limite che trova capienza nell’imposta annua derivante dalla dichiarazione dei redditi mentre la somma eventualmente eccedente non può essere chiesta a rimborso. Si tratta di riduzioni dall’IRPEF (Imposta sul reddito delle persone fisiche) e dall’IRES (Imposta sul reddito delle società) concesse per interventi che aumentino il livello di efficienza energetica degli edifici esistenti e che riguardano, in particolare nella misura del 65%, proprio le spese sostenute per la riduzione del fabbisogno energetico per il riscaldamento e quelle per il miglioramento termico dell’edificio (finestre – solo nel caso non di nuova installazione per cui l’aliquota è ridotta al 50% ma nel caso di miglioramenti della trasmittanza termica come da tabella 2 del DM26.01.2010 – infissi, coibentazioni, pavimenti).

I tetti massimi d’importo in relazione alla detrazione con ecobonus sui quali calcolare la detrazione variano in funzione del tipo di intervento, ad esempio sono:

- 153.846 euro (detrazione massima 100mila euro) per la riqualificazione energetica di edifici esistenti;

- 92.307 euro (detrazione massima 60mila euro) per l’involucro degli edifici (pareti, finestre, compresi gli infissi, su edifici esistenti).

Si precisa che la legge finanziaria ha introdotto una riduzione dell’aliquota di detrazione dal 65% al 50% per interventi comprensivi nel novero dell’efficientamento energetico in relazione a interventi relativi alla sostituzione di finestre comprensive d’infissi (senza modifica degli indici di trasmittanza termica sopra richiamati).

Condizione imprescindibile per fruire della detrazione è che gli interventi siano eseguiti su unità immobiliari e su edifici (o su parti di edifici) esistenti, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali (per l’attività d’impresa o professionale). La prova di esistenza dell’edificio può essere fornita o dalla sua iscrizione al Nuovo Catasto Edilizio Urbano , ovvero dalla richiesta di accatastamento, nonché dal pagamento dell’IMU, qualora dovuta. Non sono considerate agevolabili, pertanto, le spese effettuate in corso di costruzione dell’immobile.

Circa gli interventi di riqualificazione energetica delle parti comuni condominiali, in cui ricade anche la predisposizione di cappotto termico, si precisa che la normativa sopra richiamata ha prorogato la scadenza delle agevolazioni sino al 2021 con la possibilità di fruire della detrazione maggiorata al 70% o al 75% se si interviene sulle parti comuni al fine di migliorarne la prestazione energetica invernale ed estiva.

I requisiti tecnici per usufruire di tali percentuali di sgravio fiscale devono essere vagliati in via preliminare da un tecnico. Tali ultime agevolazioni sono inoltre disponibili col limite complessivo di spesa di 40.000 euro per unità immobiliare. Nel caso di interventi di riqualificazione energetica su parti comuni eseguiti congiuntamente a interventi di miglioramento sismico (in zona 1-2-3) richiamate nel cosiddetto “Sisma Bonus”, la detrazione può arrivare all’80%-85% calcolata su una spesa massima di 136.000 euro per unità immobiliare presente nel condominio.

Si precisa che le spese tecniche correlate all’intervento rientrano nelle spese detraibili. Infine è bene ricordare che per tutte le agevolazioni, al fine di poter richiedere la detrazione, è necessario presentare una pratica edilizia presso il Comune per manutenzione straordinaria o ristrutturazione a firma di tecnico abilitato iscritto ad un albo professionale preliminarmente all’inizio dell’intervento.

Per l’ecobonus è inoltre necessario l’invio di una pratica all’ENEA e, in generale, l’asseverazione dell’intervento a firma di un professionista tecnico abilitato che verifichi la rispondenza dell’intervento ai requisiti di legge richiesti.

Infine per tutte le agevolazioni menzionate è necessario effettuare i pagamenti tramite specifico bonifico bancario (detto “bonifico parlante”). Ovviamente in caso di lavori in condominio, l’iter sarà seguito dall’amministratore.

La documentazione raccolta, comprese le asseverazioni a firma del tecnico incaricato, andrà poi consegnata dal condòmino al proprio consulente fiscale o al CAF entro la data di presentazione annuale della dichiarazione dei redditi.

Con la consulenza di Filippo Giuseppe Barone è dottore procuratore, tributarista e fallimentarista, consulente tecnico del Tribunale di Milano, cultore di diritto privato, societario e commerciale